В статье собрали полный перечень налогов и взносов, которые должны уплачивать предприниматели на УСН в 2024 году. Разберём, как рассчитать и когда платить налоги и страховые взносы на УСН.

Что должен делать ИП на УСН

Упрощённая система налогообложения (УСН) — это один из режимов налогообложения для предпринимателей. Часто УСН выбирают на старте бизнеса — здесь нужно отчитываться по единственному налогу и только раз в год.

У каждого предпринимателя на УСН есть свой чек-лист с обязанностями:

- считать и платить налоги;

- считать и платить страховые взносы;

- отчитываться в инспекцию по платежам в бюджет.

Поговорим подробнее о каждом пункте.

Как рассчитать налоги на УСН

ИП может выбрать два варианта налогообложения: «Доходы» и «Доходы минус расходы».

Бизнесмен выбирает подходящий вариант налогообложения в начале года и может переходить с одной системы на другую. Но есть исключение.

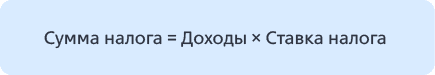

- УСН «Доходы».Расчёт:

Ставки:

| 6% | годовой доход — до 199, 35 млн рублей, число работников — до 100 человек |

| 8% | годовой доход — до 265, 8 млн рублей, число работников — до 130 человек |

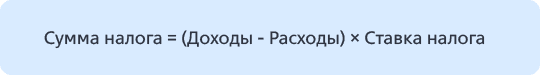

- УСН «Доходы минус расходы».Расчёт:

Ставки:

| до 15% | годовой доход — до 199, 35 млн рублей, число работников — до 100 человек |

| 20% | годовой доход — до 265,8 млн рублей, число работников — до 130 человек |

Ещё можно применить пониженный налог — 1% от годового дохода. Бизнесмен сопоставляет величину налога на прибыль и минимального налога. В бюджет попадает тот, сумма которого получилась больше.

Для предпринимателей на УСН есть региональная льгота — налоговые каникулы. Это период, в который ИП не уплачивает налог. Воспользоваться налоговыми каникулами можно до конца 2024 года включительно.

Если Вы ИП на УСН и Ваша деятельность соответствует региональным условиям, налоговые каникулы стартуют автоматически — с даты регистрации бизнеса.

Как рассчитать страховые взносы на УСН

Есть два вида страховых взносов — фиксированные и дополнительные.

В 2024 году фиксированныйвзнос на УСН — 49 500 рублей.

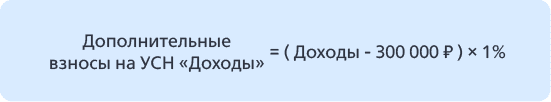

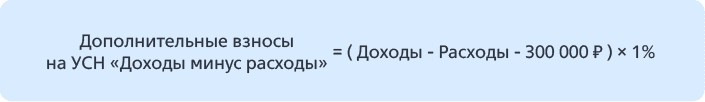

Дополнительныевзносы уплачивают, если бизнес за год заработал больше 300 тысяч рублей. Взнос в таком случае рассчитывается как процент с суммы превышения.

Пример.У ИП на УСН «Доходы» есть бизнес, выручка от которого по итогам 2023 года составила 5 млн рублей. Получается, в 2024 году ему нужно будет уплатить взносов:

Фиксированных: 49 500 рублей.

Дополнительных: (5 млн рублей − 300 тысяч рублей) * 1% = 47 000 рублей.

Суммарно бизнесмен заплатит взносов: 49 500 + 47 000 = 96 500 рублей.

Пример.Доход предпринимателя по итогам 2023 года составил 3 млн рублей. Сумма расходов — 2 млн рублей. Рассчитаем, сколько взносов должен заплатить ИП:

Фиксированных: 49 500 рублей.

Дополнительных: (3 млн рублей − 2 млн рублей − 300 тысяч рублей) * 1% = 7 000 рублей.

Суммарно бизнесмен заплатит взносов: 49 500 + 7 000 = 56 500 рублей.

Как уменьшить налог на страховые взносы

Если у ИП нет работников, можно уменьшить налог полностью, если работники есть — только наполовину.

- Пример расчёта, если работники есть.Допустим, предприниматель Василий заработал 600 тысяч рублей за первое полугодие. В таком случае единый налог составит: 600 тысяч рублей * 6% = 36 тысяч рублей.

Из полученной суммы Василию нужно вычесть фиксированные страховые взносы — 49 500 рублей. Поскольку единый налог меньше суммы фиксированного взноса, Василию ничего не нужно платить.

По итогам девяти месяцев работы Василий заработал 1 млн рублей. Здесь единый налог уже такой: 1 млн рублей * 6% = 60 000 рублей. Из суммы нужно вычесть фиксированный взнос 49 500 рублей. Единый налог больше фиксированного взноса, соответственно, Василий должен уплатить в бюджет их разницу: 60 000 − 49 500 = 10 500 рублей.

- Пример расчёта, если работников нет. Предположим, Светлана за первое полугодие заработала 900 тысяч рублей. Рассчитаем единый налог: 900 тысяч рублей * 6% = 54 тысячи рублей.

У Светланы в штате есть работники, поэтому уменьшить налог она может только на 50%. Выходит, что ИП должна уплатить в бюджет 27 тысяч рублей.

Когда платить налоги и страховые взносы

С 2024 года бизнес должен уплачивать налоги и взносы в рамках единого налогового платежа (ЕНП).

Налоги.Когда уплачивать ежегодный налог и подавать декларацию:

| Период | Подать декларацию | Уплатить налог |

| 3 месяца | Уведомление до 25 апреля | До 28 апреля |

| 6 месяцев | Уведомление до 25 июля | До 28 июля |

| 9 месяцев | Уведомление до 25 октября | До 28 октября |

| Год | До 25 апреля следующего года | До 28 апреля следующего года |

Взносы. Фиксированные взносы частично или сразу платят до 31 декабря, дополнительные — до 1 июля следующего года.

Какую отчётность вести на УСН

У предпринимателей на УСН есть два вида отчётности:

- декларация;

- книга учёта доходов и расходов (КУДиР).

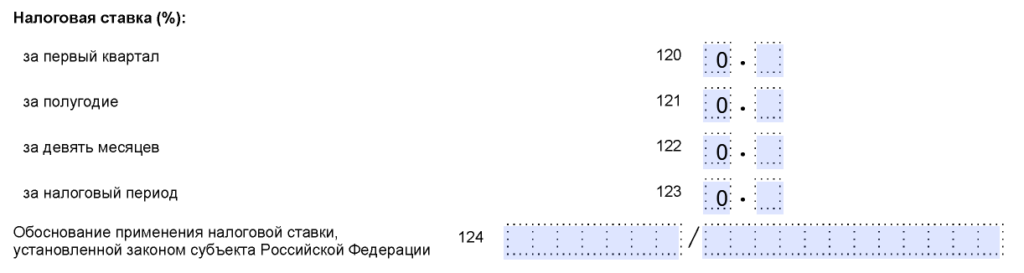

Декларацию в налоговую сдают каждый год, даже если доходы от деятельности были нулевыми. Если бизнес находится на налоговых каникулах, он тоже обязан сдавать декларацию — в строках 120-123 поставить «0» и обосновать причину применения ставки.

После — подать документ в налоговую удобным способом: лично или через сайт ФНС.

Шаблон документа можно скачать здесь.

Предприниматели на УСН обязаны вести книгу учёта доходов и расходов. Делают это в бумажном либо в электронном виде.

Предоставлять КУДиР в налоговую не требуется, только если от инспекции придёт запрос на проведение камеральной проверки.

Как платить взносы за работников

Если у бизнесмена есть сотрудники, по ним тоже нужно отчитаться перед налоговой. Предоставить нужно:

- отчёт по страховым взносам (РСВ);

- отчёт 6-НДФЛ;

- отчёт в единый социальный фонд (СФР);

- персонифицированные сведения о работниках.

Отчёт по страховым взносам.В документе нужно указать данные о страховых взносах и информацию о средней численности сотрудников. Отчёт подают лично в инспекцию, если сотрудников больше десяти. Если меньше — отправляют в электронном формате.

Если за отчётный год выплат по сотрудникам не было, отчитаться о них нужно, только с нулевыми значениями.

РСВ сдают каждый квартал:

| за первый квартал 2024 года | до 25 апреля |

| за шесть месяцев 2024 года | до 25 июля |

| за девять месяцев 2024 года | до 25 октября |

| за 2024 год | до 27 января 2025 года |

Сдают документ по форме, установленной ФНС.

Отчёт 6-НДФЛ.Со всех доходов, которые сотрудники получили от предпринимателя, нужно удержать налог:

- зарплаты;

- авансы;

- дивиденды;

- подарки на сумму от 4000 рублей.

Удержанный налог нужно отразить в 6-НДФЛ и предоставить отчёт в инспекцию.

6-НДФЛ сдают каждый квартал:

| первый квартал 2024 года | до 25 апреля |

| за шесть месяцев 2024 года | до 25 июля |

| за девять месяцев 2024 года | до 25 октября |

| за 2024 год | до 25 февраля 2025 |

Скачать форму документа можно здесь.

Отчёт в единый социальный фонд (СФР). С 2023 года в территориальный СФР нужно подавать унифицированный отчёт — ЕФС-1.

Документ сдают 25 числа: разделы и подразделы документа подают с разной периодичностью. Отчитываться нужно по форме, утверждённой СФР.

Персонифицированные сведения о физлицах.В отчёте указывают данные о сотрудниках, подрядчиках и суммы выплат по ним за отчётный период.

Сведения в налоговую передают до 25 числа месяца, следующего за отчётным. Отчитываться нужно ежемесячно по форме, утверждённой ФНС.

Бухгалтерия ВТБ для бизнеса

Если Вы хотите снять с себя нагрузку по подготовке отчётов и декларации, подключите онлайн-сервис «Бухгалтерия ВТБ для бизнеса». Сервис напомнит об уплате налогов и взносов, подготовит декларацию, сформирует и начислит вовремя зарплату Вашим сотрудникам. После оплаты и подключения сервиса к Вашей компании будет прикреплён бухгалтер. Специалист подготовит, рассчитает и загрузит все предстоящие платежи в Личном кабинете сервиса. Вам останется только отправить готовый отчёт. Это особенно важно для предпринимателей, у которых нет штатного бухгалтера.