Опубликовано: 21.12.2023

Контроль за финансами — это процесс, который необходимо настроить уже с первых шагов развития бизнеса. Одним из базовых инструментов является Отчёт о движении денежных средств (ОДДС). Наши коллеги из сервиса автоматизации финансового учёта Финтабло рассказали, из чего он состоит, как правильно его вести и почему он Вам обязательно пригодится в будущем.

Что такое ОДДС

Представим ситуацию: предприниматель Михаил в конце каждого месяца подводит итоги и планирует предстоящие траты. Проверяет остаток средств на расчётном счёте, а он внезапно пуст. Куда ушли деньги? Теперь сказать сложно, ведь в компании Михаила не отслеживают поступления и списания. Избежать подобной ситуации поможет Отчёт о движении денежных средств.

Отчёт о движении денежных средств (ОДДС) — это инструмент контроля за финансами бизнеса. Он нужен, чтобы знать, сколько денег и когда ушло со счетов компании и, наоборот, прибыло. В нём фиксируют все поступления и списания, чтобы предприниматель мог понять, на что уходят средства бизнеса и откуда они берутся.

С Отчёта о движении денег начинается внедрение управленческого учёта в компании. Это базовый отчёт, на основе которого собирают управленческий Баланс и Отчёт о прибылях и убытках. Эти три инструмента вместе обеспечивают грамотное управление финансами бизнеса. И контроль над денежными операциями — первый шаг на этом пути.

С Отчёта о движении денег начинается путь к порядку в финансах бизнеса.

На старте бизнеса можно обойтись одним отчётом ДДС. Но чтобы узнать прибыль, расходы, наличие или отсутствие долгов, понадобятся все остальные отчёты.

На какие вопросы ответит ОДДС

Вернёмся к нашему примеру. У предпринимателя Михаила много вопросов. Куда ушли деньги, сколько их пришло в этом месяце, почему в итоге на счёте ничего не осталось? Менеджеры всех операций не помнят, а по сохранившимся данным нельзя воссоздать полную картину. Михаил смотрит на разрозненные цифры и не понимает, что с ними делать.

Правильным ответом в этом случае будет — внедрять Отчёт о движении денежных средств. Именно он обеспечит собственника нужной информацией и ответит на важные вопросы.

1. Откуда пришли деньги и куда они ушли. Это заложено уже в самом названии отчёта.

2. Актуальный остаток средств на счетах к началу каждого месяца. Собственник будет знать, на какую сумму он точно может рассчитывать и сколько денег ещё потребуется привлечь. Это поможет эффективно управлять краткосрочными обязательствами и не допускать просрочек по платежам.

3. Сколько денег генерирует компания и откуда поступает бóльшая их часть. Например, от оптовых покупателей или розничных, из оффлайн-точек или Интернет-магазина.

4. По какому виду деятельности больше всего списаний: операционному, финансовому или инвестиционному. Эти данные помогут сделать вывод о финансовой устойчивости компании.

5. Как изменится ситуация в будущем. Анализ ОДДС в динамике позволяет прогнозировать будущие денежные потоки, планировать расширение бизнеса и расходы, например, покупку нового оборудования.

Зная ответы на эти вопросы, собственник может управлять бизнесом с опорой на точные данные. Больше не придётся играть в «угадайку» — каждое решение будет подкреплено реальными цифрами.

Из чего состоит ОДДС

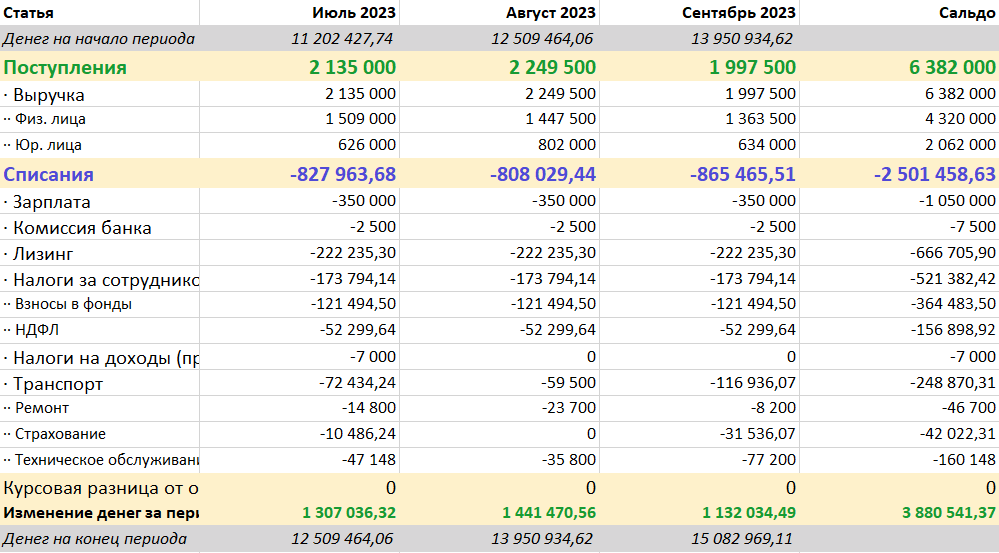

Отчёт о движении денег представляет собой таблицу в Excel или в специализированном сервисе финучёта. В ней фиксируются все поступления и списания со счетов компании за определённый период: месяц, квартал, год.

В таблице также можно увидеть сальдо — изменение денег за определённый период. Если сальдо положительное, значит, поступлений было больше, чем списаний. А если отрицательное, то наоборот.

За поступлениями и списаниями в ОДДС также можно следить в разрезе разных видов деятельности, направлений, контрагентов, счетов. Подобная аналитика поможет понять, какие каналы приносят компании больше всего денег, на услуги каких контрагентов уходит больше всего средств и стоит ли что-то в этом менять.

Форма управленческого Отчёта о движении денег не регламентирована: каждая компания может адаптировать её под себя и детализировать настолько, насколько посчитает нужным. Но есть несколько правил настройки этого отчёта, которые будут полезны любой организации. О них мы расскажем ниже.

Как вести ОДДС правильно

Есть несколько правил, которые помогут превратить ОДДС из обычной таблицы в полноценный управленческий отчёт. Они позволят увидеть в ячейках не голые цифры, а структурированные данные, которые можно изучать и анализировать перед принятием важных решений.

От таблицы до эффективного инструмента финансового учёта можно дойти за 6 шагов.

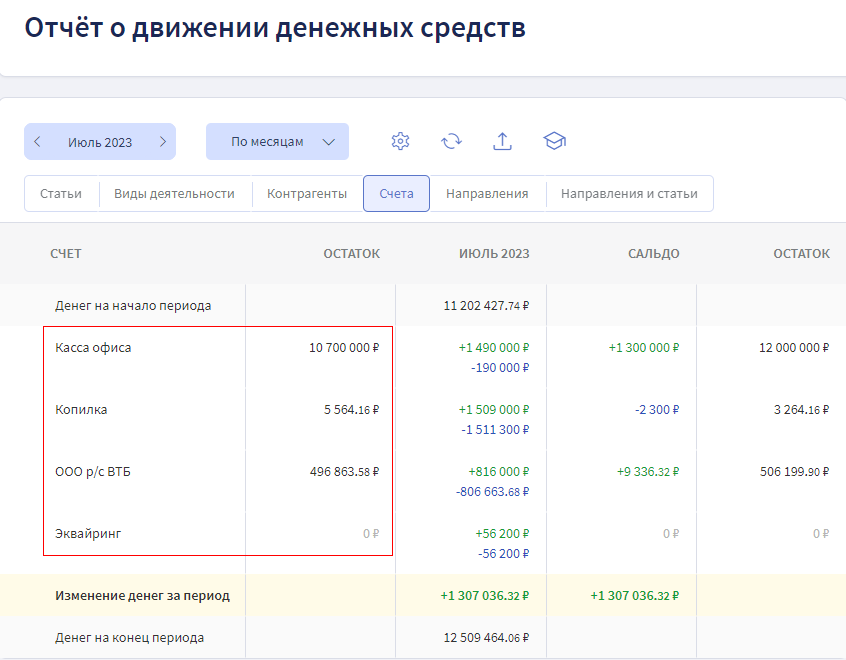

1. Соберите все счета в одном месте. Деньги бизнеса могут храниться в нескольких местах: на расчётных счетах и привязанных к ним картах, на депозите, в электронных кошельках, наличке. Важно учесть их все и свести в одну таблицу, а не создавать под каждый счёт новую.

Так Вы будете видеть, сколько всего денег есть у бизнеса и где они хранятся, по каким счетам и картам проходит больше всего операций, а какие средства не задействованы и просто лежат, вместо того чтобы приносить выгоду.

2. Разделите личные деньги и деньги бизнеса. Это нужно для того, чтобы Отчёт о движении денег был достоверным. Если собственник привык оплачивать небольшие расходы бизнеса личной картой, потому что так удобнее, данные в ДДС будут искажены. Лучше выпустить корпоративную карту, которая будет привязана к счёту компании, и оплачивать все покупки ею. Это поможет разделить личные средства и средства бизнеса и избежать путаницы в отчётах. Если заменить личную карту корпоративной не получится, нужно не забывать учитывать операции по ней в отчёте.

3. Сгруппируйте статьи списаний и поступлений. Чтобы чётко понимать, куда уходят деньги и откуда они приходят, нужно разделить все операции на несколько статей и назначить правила, какая операция к какой статье относится.

Например, расходы на аренду офиса, закупку канцелярии, новых кресел и компьютеров можно объединить в категорию «Офис». В Отчёте о движении денег категория будет называться статьёй списания, а входящие в неё операции — субстатьями.

С таким разделением вместо бесконечного списка операций собственник увидит точную аналитику по каждой статье поступлений и списаний. При этом статей не должно быть много, чтобы в них не запутаться: оптимальное количество — 20–25.

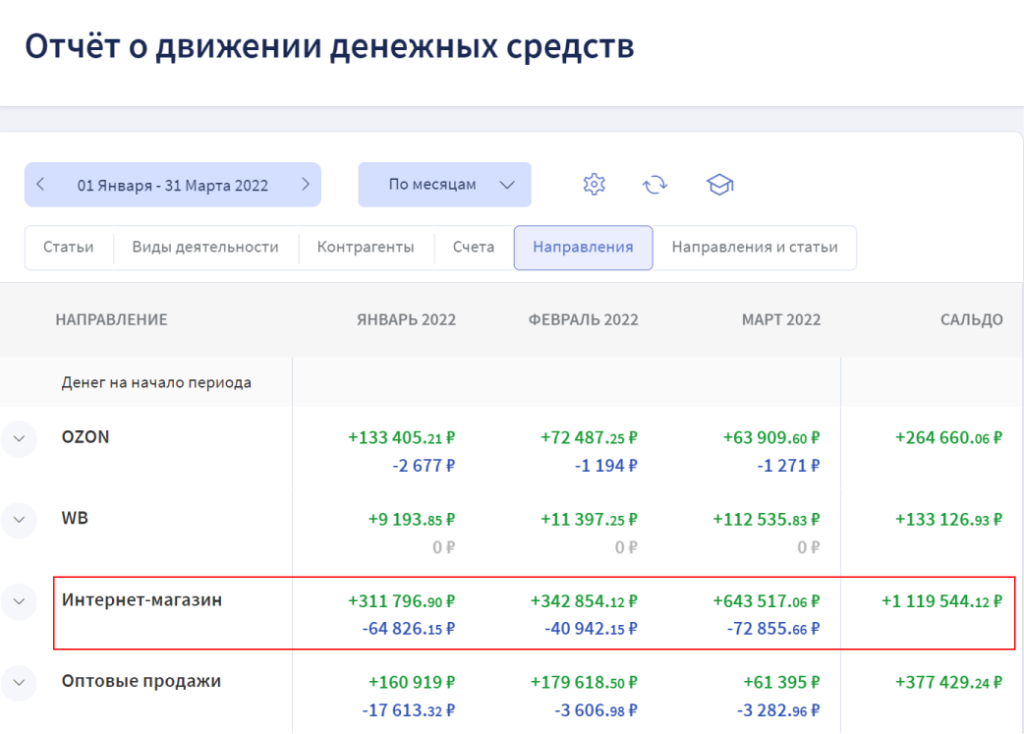

Если в бизнесе несколько направлений, это тоже можно учесть в ОДДС. В таком случае поступления и списания будут группироваться по направлениям: например, Интернет-магазин, оптовые продажи, маркетплейсы. Собственник сможет увидеть, какое из направлений обеспечило ему больше всего поступлений за период.

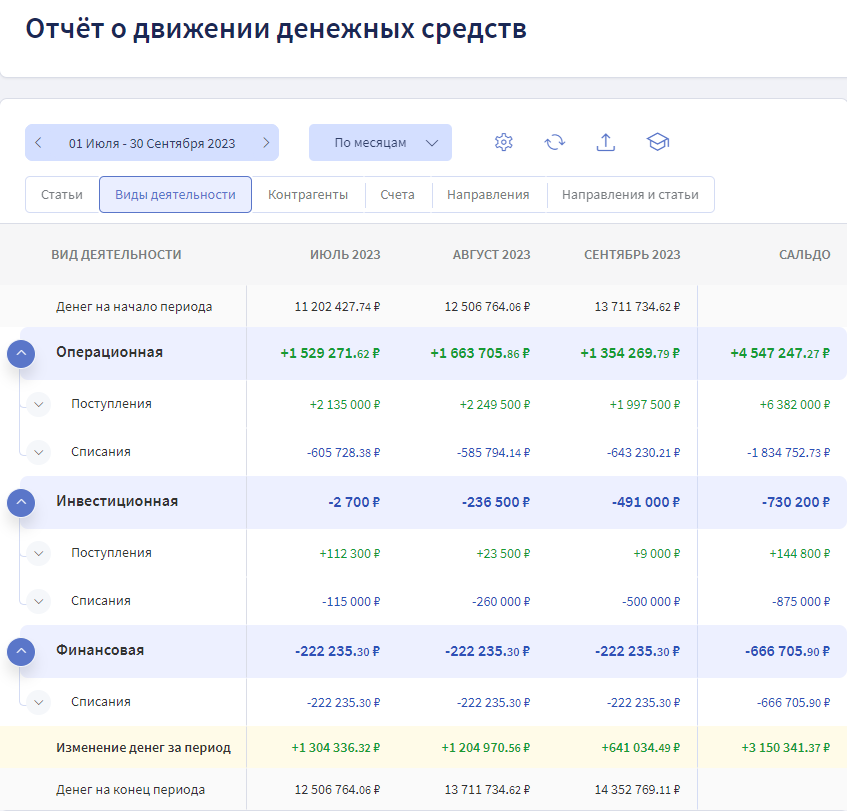

4. Разделите денежный поток по видам деятельности. Это покажет, правильно ли Вы распоряжаетесь деньгами.

У каждой компании есть три вида деятельности: операционная, финансовая и инвестиционная. Соответственно, и потоков тоже будет три:

- Операционный поток покажет операции, связанные с основной деятельностью компании. Например, закуп товаров, аренда склада и офиса.

- Финансовый поток — операции по кредитам и займам, вывод дивидендов.

- Инвестиционный поток — операции, связанные с обслуживанием основных средств предприятия. Например, разработка нового сайта или логотипа.

Когда собственник видит, по какому потоку больше всего списаний, он точно знает, на какие цели уходят средства бизнеса, и может лучше их контролировать. А ещё может проанализировать финансовую устойчивость компании: если операционный поток держится в минусе, а финансовый — в плюсе, это говорит о том, что закредитованность компании растёт.

5. Убедитесь, что деньги в отчёте и на счетах сходятся. Прежде чем приступать к анализу данных, нужно убедиться, что они соответствуют действительности. Для этого остаток средств в ДДС нужно сравнить с остатком на расчётных счетах компании. Если они сходятся — всё отлично. Если нет, значит, в отчёт забыли внести какие-то операции.

6. Обновляйте данные регулярно. Чем чаще Вы обновляете Отчёт о движении денег, тем ниже вероятность забыть внести в него данные или пропустить ошибочное списание. Если у Вас ограниченное число операций в день, это можно делать вручную. Но если бизнес большой и операций много, лучше автоматизировать этот процесс с помощью сервисов для финансового учёта.

Составление отчёта ДДС может показаться долгой и рутинной работой. Не будем скрывать, это действительно так. Но собственнику не обязательно выполнять её самостоятельно: настройку отчёта можно доверить внешним специалистам, которые после передадут готовый инструмент в ведение одного из сотрудников компании.

Где этот отчёт пригодится

Выше мы говорили о том, какую пользу ОДДС создаёт внутри компании. Сейчас обсудим, как он может пригодится в коммуникации с третьими лицами: банками, инвесторами, партнёрами.

Банки. Когда бизнесу срочно нужны деньги, можно обратиться в банк за кредитом. И первым, что у Вас там попросят, будет Отчёт о движении денежных средств. Он нужен, чтобы банк мог убедиться, что у бизнеса есть источники регулярных поступлений, и он сможет платить без просрочек.

Инвесторы. Завоевать инвестора одними словами не получится — они предпочитают цифры и отчёты. Опытный инвестор обязательно захочет ознакомиться с Вашим ОДДС, чтобы узнать, откуда в компанию приходят деньги.

Партнёры. Если бизнесу требуются дополнительные вложения, собственник может задуматься о поиске партнёра. Убедить другого предпринимателя вложить свои деньги в чужой бизнес — задача не из лёгких. Но и здесь компанию может выручить ОДДС.

Как правильно смотреть на отчёт и подмечать в нём не меньше опытного инвестора, расскажем ниже.

Пример анализа ОДДС

За денежными потоками нужно следить в динамике. Поэтому, прежде чем приступить к их анализу, нужно дать отчёту наполниться информацией хотя бы за несколько месяцев, либо загрузить в Финтабло данные предыдущих месяцев (если такие есть).

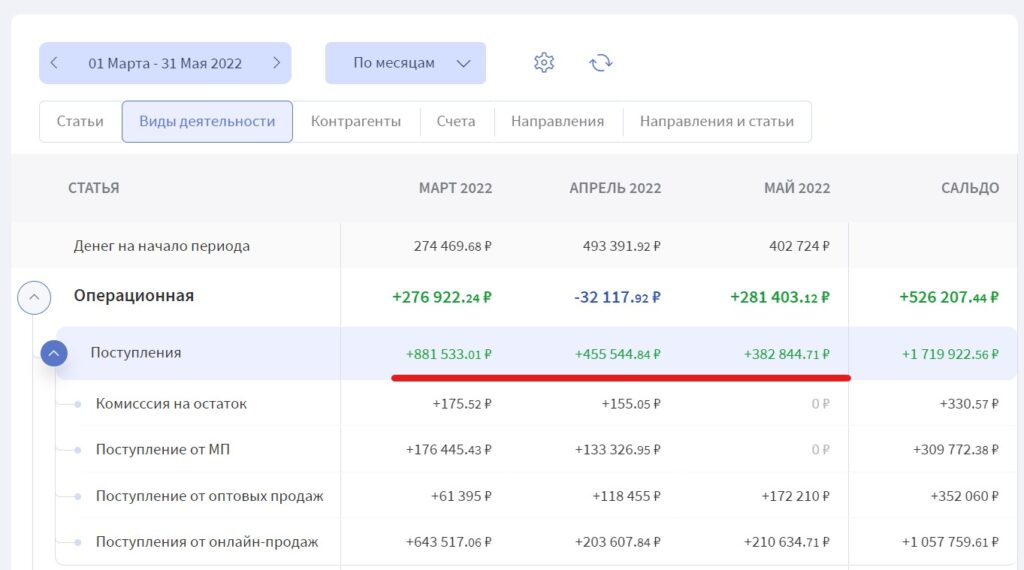

Вернёмся к Михаилу. После происшествия с нулём на счетах, он внедрил в компании Отчёт о движении денег и теперь может следить за всеми операциями. Воспользуемся его отчётом и проанализируем денежные потоки компании по операционному виду деятельности. Это делают, чтобы улучшить процессы производства и продаж.

Начнём с поступлений. Оценим данные за 3 месяца:

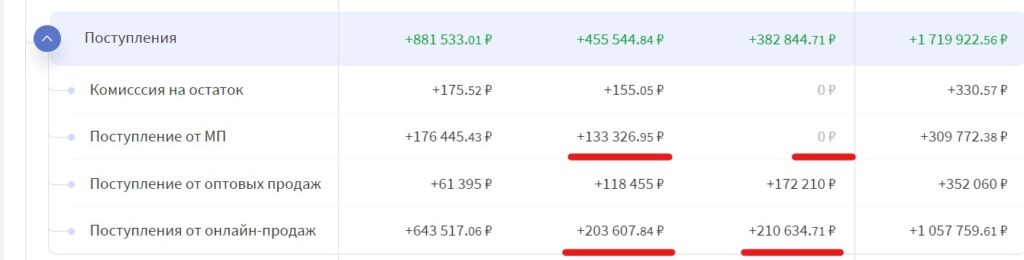

Из отчёта видно, что в апреле сумма поступлений сильно сократилась, а в мае стала ещё меньше. Нужно выяснить, какими обстоятельствами вызвано это снижение. Для этого обратимся к конкретным статьям поступлений:

Становится очевидным, что в апреле значительно сократились поступления от онлайн-продаж и от продаж на маркетплейсах. А в мае маркетплейсы не принесли совсем ничего. Чтобы разобраться в причинах, нужно обратиться в отдел продаж. А для спасения ситуации — разработать план по увеличению поступлений в следующем месяце.

Теперь перейдём к списаниям:

В апреле сумма списаний превысила сумму поступлений. Проанализируем статьи списаний за этот месяц, чтобы понять, на что ушли деньги:

Теперь мы знаем, что в апреле на зарплаты ушло почти в 1,5 раза больше, чем в марте. Узнать, в чём тут дело, можно в бухгалтерии. А чтобы таких неожиданностей больше не случалось — определить лимит по каждой статье списаний.

Подобным образом можно проанализировать денежные потоки и по другим видам деятельности. Это поможет понять, исправно ли работает бизнес, где нужно усилить контроль или дать больше ресурса.

Коротко

- Отчёт о движении денежных средств — это инструмент контроля за финансами бизнеса. Он подскажет, откуда деньги пришли и куда ушли со счетов компании.

- На старте бизнеса можно обойтись одним отчётом ДДС. Но чтобы узнать прибыль компании и другие важные показатели, потребуются все остальные отчёты (ОПиУ, Баланс).

- ОДДС ответит на основные вопросы собственника: сколько денег генерирует компания, какой остаток средств по счетам, по какому направлению бизнеса больше всего поступлений.

- Форма управленческого Отчёта о движении денег не регламентирована — каждая компания может адаптировать его под свои нужды.

- Этот отчёт может потребоваться не только собственнику компании, но также банкам, потенциальным партнёрам и инвесторам.