Опубликовано: 20.10.2020

Еще несколько лет назад регистрация бизнеса была связана с кропотливым сбором нужных документов. Сегодня же на это достаточно потратить всего пару часов, а большую часть процедуры можно провести онлайн.

Кто такой индивидуальный предприниматель?

На сегодняшний день, наиболее востребованными являются две формы регистрации бизнеса – индивидуальный предприниматель (физическое лицо) и общество с ограниченной ответственностью или ООО (юридическое лицо). Большинство предпринимателей начинают свой бизнес именно в статусе ИП. Эта форма регистрации бизнеса позволяет нанимать персонал, отчислять социальные взносы, вести взаиморасчеты как с физическими, так и с юридическими лицами.

Основное отличие ИП от юридического лица в том, что ИП, несет ответственность по долгам перед кредиторами всем своим имуществом (квартирой, машиной и т.п.), а ответственность ООО ограничена лишь размером уставного капитала.

Но есть еще ряд важных отличий:

| Критерий | ИП | ООО |

| Регистрация | Простая процедура регистрации, госпошлина 800 рублей, срок регистрации – от 3-х рабочих дней. | Более сложная процедура, госпошлина – 4000 рублей, процесс может занять до месяца, что связано с дополнительными процедурами (подготовкой печати для компании, получением кодов ОКВЭД и т.д.) |

| Налоги | Может работать по упрощенной системе налогообложения (УСН) и платить только налог с прибыли. Имеет возможность работать без сотрудников и не оплачивать фиксированные платежи в соцфонды | Есть ограничения на работу по УСН, также нужно платить взносы за сотрудников в соцфонды |

| Виды бизнеса | Есть ограничения на некоторые виды бизнеса (производство и продажа алкоголя, страхование и другие) | Ограничений нет |

| Денежный оборот | Выручка ИП является средствами физического лица | Вывести выручку со счета просто так нельзя, по всем операциям нужны отчеты и обоснования |

| Ликвидация | Закрыть ИП можно за неделю по заявлению | Ликвидация ООО может занять полгода при достаточно сложной процедуре |

Итак, если вы впервые открываете бизнес, ваши клиенты – небольшие компании, а размеры платежей не исчисляются миллионами, то лучше начинать с ИП: его быстрее открыть, не нужно собирать множество документов, а отчетность достаточно простая.

Какие документы нужны, чтобы открыть ИП

Чтобы зарегистрировать ИП вам потребуются следующие документы:

- паспорт

- ИНН

- заявление по форме Р21001

- квитанция об оплате госпошлины (не нужна, если регистрируетесь онлайн и подписываете документы с помощью КЭП – квалифицированной электронной подписи);

- заявление о переходе на УСН, если вы собираетесь работать на упрощенке. Его можно подать сразу, а можно в течение 30 дней после регистрации. Если не успели, придется ждать конца года.

Есть три основных способа зарегистрировать ИП: сделать это лично через налоговую или МФЦ, через портал Госуслуг или на сайте ФНС, а также можно воспользоваться специальным бесплатным сервисом регистрации бизнеса ВТБ.

Расскажем подробнее о последнем способе.

Cервис регистрации бизнеса ВТБ

Сервис регистрации бизнеса от банка ВТБ позволяет сформировать полный пакет документов для налоговой, сформировать квалифицированную электронную подпись (КЭП), подписать и отправить документы в ФНС. Преимуществом сервиса является то, что вероятность ошибки сведена к минимуму – необходимо заполнить поля своими данными и в конце получаете готовое заявление по форме р21001.

Из дополнительных преимуществ – это абсолютно бесплатно и к тому же очень быстро. В сервисе вы сможете бесплатно выпустить квалифицированную электронную подпись. При этом для выпуска КЭП не потребуется ездить в отделение банка для проведения идентификации – курьер сам приедет в удобное для вас место.

Предприниматели, которые выберут регистрацию через сервис ВТБ, смогут открыть расчетный счет в банке на особых условиях. Но перед тем, как приступить к регистрации ИП, необходимо выбрать коды деятельности и систему налогообложения.

Что такое ОКВЭД и как его выбрать

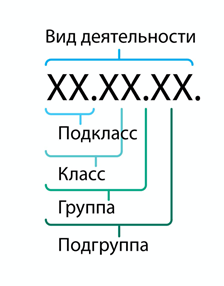

Код деятельности или ОКВЭД (общероссийский классификатор видов экономической деятельности) показывает, каким видом деятельности занимается предприниматель. Как правило, один код указывается как основной, остальные – как дополнительные.

Вот как выглядит ОКВЭД:

Необходимо указывать ОКВЭД, состоящий не менее чем из четырех символов. Если к вашей деятельности можно отнести все подгруппы, которые входят в выбранную группу, то дополнительно их указывать не нужно.

Пример:

У вас продуктовый магазин, в котором вы торгуете овощами, фруктами, хлебом, бакалеей. Вероятно, в будущем вы захотите расширить ассортимент, поэтому имеет смысл сразу указывать коды, которые могут быть задействованы:

47.21 — торговля розничная фруктами и овощами в специализированных магазинах

47.22 — мясом и мясными продуктами

47.23 — рыбой, ракообразными и моллюсками

47.24 — хлебом, хлебобулочными изделиями и кондитерскими изделиями

47.25 — напитками

47.29 — прочими пищевыми продуктами

Количество указываемых ОКВЭД неограниченно, но лучше брать не больше 20 кодов – если больше и они совершенно из разных сфер, то у государственных органов могут возникнуть вопросы, чем же на самом деле занимается предприниматель. При регистрации лучше указывать те ОКВЭД, по которым вы действительно планируете вести деятельность. В дальнейшем их можно убирать и добавлять, это не сложно.

Допустимо указать ОКВЭД, но временно по нему не работать. И наоборот, за ведение бизнеса без соответствующего ОКВЭД налоговая может оштрафовать. Дело в том, что выбранные ОКВЭД влияют на множество аспектов бизнеса. Например, от ОКВЭД зависят доступные режимы налогообложения, размер отчисляемых социальных взносов, размер отчетности и многое другое. По некоторым видам деятельности требуется дополнительное согласование сделок со стороны государства. Одним словом, к выбору ОКВЭД стоит подойти максимально ответственно.

Выбираем систему налогообложения

От выбранной системы налогообложения зависит размер налогов, вид отчетности и перечень ОКВЭД, которыми можно заниматься. При регистрации бизнеса, если не указана иная система, к бизнесу будет применена общая система налогообложения (ОСНО). При этой системе придется платить налог на доход и НДС (налог на добавленную стоимость), а отчетность не самая простая. Поэтому на старте бизнеса, когда обороты еще небольшие, имеет смысл выбрать один из спецрежимов при условии, что ваш бизнес соответствует всем критериям.

Вот какие налоговые спецрежимы доступны для ИП:

1. УСН (упрощенная система налогообложения)

Самая распространенная на старте. Она доступна в двух вариантах:

— доходы – предприниматель платит налог 6% со всех поступающих доходов, раз в год подает декларацию и платит за себя страховые взносы. Подходит для сферы услуг.

— доходы минус расходы – налог от 5% до 15% с разницы между доходами и расходами. Подходит для торговли, сферы общественного питания и т.д.

Работать по УСН имеют право ИП с доходами не более 150 млн рублей в год, а количество сотрудников не должно превышать 100 человек. Если больше – нужно переходить на общую систему.

2. ЕНВД (единый налог на вмененный доход)

Особенностью этого налогового режима является то, что размер фактических доходов не имеет значения – расчет налогов идет из предполагаемого дохода, который «вменяет» бизнесу государство в лице муниципальных органов. Налоговая ставка составляет от 7,5% до 15%, а отчетность подается раз в квартал. ЕНВД сейчас применяется лишь в некоторых видах деятельности: ветеринарные услуги, автоперевозки, автопарковки, небольшие гостиницы и точки общепита и т.д. Этот вид налога действует до конца 2020 года, после чего предпринимателю необходимо будет перейти на другой вид налогообложения.

3. ЕСХН (единый сельскохозяйственный налог)

Представляет собой разновидность упрощенного налога, но для сельхозпроизводителей. В этом случае предприниматель платит 6% с разницы между доходами и расходами, а также НДС 20% (от него можно получить освобождение). Раз в год подается декларация и отдельно — отчетность по НДС (если нет освобождения).

4. Патент

Патентная система – самая простая, с точки зрения учета и отчетности, потому что ее не нужно вести и сдавать. Налог считается сразу при покупке патента, исходя из вида деятельности, а получить его можно на срок от 1 месяца до года. Предприниматель может приобрести несколько патентов на разную деятельность и в разных регионах. Работать по патенту могут лишь бизнесы, доходы которых не превышают 60 млн рублей в год, а численность сотрудников – до 15 человек.

5. НПД (налог на профессиональный доход)

Этот новый спецрежим был введен пару лет назад в нескольких экспериментальных регионах. В основном, НПД могут применять самозанятые граждане, но также и ИП при соблюдении ряда условий: они работают в одиночку, оказывают услуги самостоятельно (если речь идет о торговле, то продают товары собственного ручного производства) и их доходы в год не превышают 2,4 млн рублей. Но зато на этом налоговом режиме не нужно вести отчетность и подавать декларации, только платить налог 4-6% с дохода. Если ваши планы по ведению бизнеса попадают под критерий «самозанятость», то советуем почитать подробнее об этом спецрежиме.

После регистрации

Уведомление о регистрации приходит на электронную почту, официальные бланки больше не нужны. Регистрация занимает от 3-х рабочих дней при условии, что все документы оформлены правильно. Если же нет, вам придет отказ. Отказать могут по ряду причин, в том числе, из-за допущенных ошибок в ФИО, ИНН или неправильных сокращений, а также ошибок в словах. В случае отказа у вас есть три месяца на то, чтобы повторно подать заявление, не оплачивая госпошлину снова. После успешной регистрации бизнеса вам необходимо будет сообщить в профильные органы о начале своей работы и открыть расчетный счет в банке.